Pentru Facturare si Gestiune recomandam Smart Bill. Incerci GRATUIT!

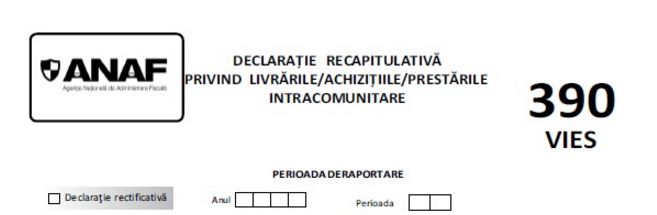

Declaraţia recapitulativă privind livrările/achiziţiile/prestările intracomunitare (D390) se depune lunar, în condiţiile prevăzute la art. 325 din Legea nr. 227/2015 privind Codul fiscal, cu modificările şi completările ulterioare (Codul fiscal), până la data de 25 inclusiv a lunii următoare unei luni calendaristice, de către persoanele impozabile înregistrate în scopuri de TVA conform art. 316 sau 317 din Codul fiscal.

Persoanele impozabile înregistrate în scopuri de TVA depun declaraţia recapitulativă numai pentru lunile calendaristice în care ia naştere exigibilitatea taxei pentru:

a) livrările intracomunitare scutite de taxă în condiţiile prevăzute la art. 294 alin. (2) lit. a) şi d) din Codul fiscal, pentru care exigibilitatea taxei a luat naştere în luna calendaristică respectivă;

b) livrările de bunuri efectuate în cadrul unei operaţiuni triunghiulare prevăzute la art. 276 alin. (5) din Codul fiscal efectuate în statul membru de sosire a bunurilor şi care se declară drept livrări intracomunitare cu cod T, pentru care exigibilitatea de taxă a luat naştere în luna calendaristică respectivă;

c) prestările de servicii prevăzute la art. 278 alin. (2) din Codul fiscal efectuate în beneficiul unor persoane impozabile nestabilite în România, dar stabilite în Uniunea Europeană, altele decât cele scutite de TVA în statul membru în care acestea sunt impozabile, pentru care exigibilitatea de taxă a luat naştere în luna calendaristică respectivă;

d) achiziţiile intracomunitare de bunuri taxabile, pentru care exigibilitatea de taxă a luat naştere în luna calendaristică respectivă;

e) achiziţiile de servicii prevăzute la art. 278 alin. (2) din Codul fiscal, efectuate de persoane impozabile din România care au obligaţia plăţii taxei conform art. 307 alin. (2), pentru care exigibilitatea de taxă a luat naştere în luna calendaristică respectivă, de la persoane impozabile nestabilite în România, dar stabilite în Uniunea Europeană;

f) livrările intracomunitare de bunuri prevăzute la art. 315^1 alin. (8) lit. c) şi d) din Codul fiscal, pentru care exigibilitatea taxei a luat naştere în luna calendaristică respectivă.

Cartuşul “Perioada de raportare” se completează cu:

– anul la care se referă declaraţia; se înscrie cu cifre arabe cu 4 caractere (exemplu: 2017);

– perioada de raportare aferentă operaţiunilor realizate este formată din două caractere, respectiv cifrele aferente lunii respective (exemplu: pentru luna ianuarie se va înscrie “01”).

Declaraţia depusă iniţial se rectifică prin depunerea unei noi declaraţii, pe acelaşi format, bifând căsuţa corespunzătoare de pe formular.

În declaraţia rectificativă se rectifică tranzacţii declarate în orice perioadă de raportare anterioară şi se completează toate rubricile formularului cu datele valabile la momentul declarării, indiferent dacă acestea au mai fost declarate.

Se completează câte o declaraţie rectificativă pentru fiecare perioadă de raportare pentru care se operează rectificări.

Ajustările se declară pentru luna calendaristică în care intervine exigibilitatea taxei, conform art. 282 alin. (9) din Codul fiscal, respectiv în luna calendaristică în care regularizarea a fost comunicată clientului.

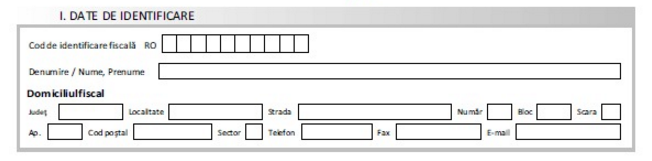

Sectiunea I

Cartuşul “Date de identificare” conţine:

1. “Cod de identificare fiscală” – se înscrie codul de identificare în scopuri de TVA al persoanei impozabile din România, atribuit potrivit art. 316 sau 317 din Codul fiscal.

Înscrierea cifrelor în casetă se face cu aliniere la dreapta.

2. “Denumire/Nume, Prenume” – se înscriu, după caz, denumirea sau numele şi prenumele persoanei impozabile.

3. “Domiciliul fiscal” – se completează cu datele privind adresa domiciliului fiscal (sediul social, sediul sau domiciliul fiscal, după caz) al persoanei impozabile înregistrate în scopuri de TVA.

În cazul persoanelor impozabile stabilite în străinătate, înregistrate direct în scopuri de TVA în România, se înscrie adresa din România la care pot fi examinate evidenţele şi documentele ce trebuie păstrate în conformitate cu prevederile pct. 88 alin. (7) lit. a) din titlul VII din Normele metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016 (Normele metodologice).

În cazul persoanelor impozabile stabilite în străinătate, care şi-au desemnat reprezentant fiscal, se înscrie domiciliul fiscal al reprezentantului.

În cazul persoanelor impozabile care au sediul activităţii economice în afara României şi sunt stabilite în România prin unul sau mai multe sedii fixe fără personalitate juridică, conform art. 266 alin. (2) lit. b) din Codul fiscal, se înscrie domiciliul fiscal al sediului fix desemnat să depună decontul de taxă şi să fie responsabil pentru toate obligaţiile în scopuri de TVA, conform pct. 88 alin. (5) din Normele metodologice.

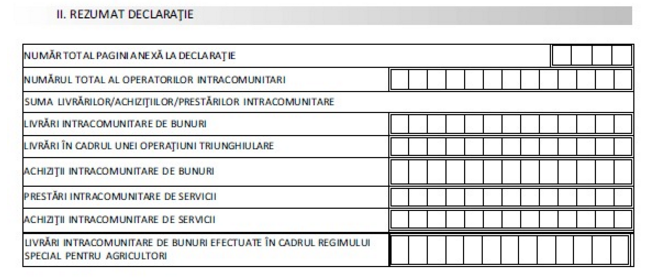

Cartuşul “Rezumat declaraţie” conţine:

– numărul total al paginilor anexă la declaraţie;

– numărul total al operatorilor intracomunitari, indiferent de numărul operaţiunilor;

– valoarea operaţiunilor, defalcată pe tipuri: livrări intracomunitare de bunuri, livrări ulterioare de bunuri efectuate în cadrul operaţiunilor triunghiulare, livrări intracomunitare ce constau în transferuri scutite, achiziţii intracomunitare de bunuri, achiziţii intracomunitare asimilate, prestări intracomunitare de servicii, achiziţii intracomunitare de servicii, livrări intracomunitare de bunuri efectuate în cadrul regimului special pentru agricultori.

Sectiunea II

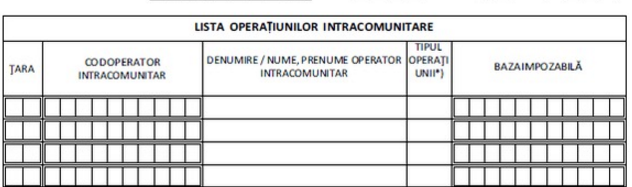

1. Se completează cu tranzacţiile intracomunitare efectuate, în următoarea ordine:

a) livrări intracomunitare de bunuri (L);

b) livrări ulterioare de bunuri efectuate în cadrul unei operaţiuni triunghiulare (T);

c) achiziţii intracomunitare de bunuri, achiziţii intracomunitare asimilate prevăzute la art. 273 alin. (2) lit. a) din Codul fiscal care urmează transferurilor din alte state membre, achiziţii efectuate de beneficiarul livrării ulterioare în cadrul unei operaţiuni triunghiulare (A);

d) prestări intracomunitare de servicii (P);

e) achiziţii intracomunitare de servicii (S);

f) livrări intracomunitare de bunuri efectuate în cadrul regimului special pentru agricultori (R).

Fiecare pagină aferentă secţiunii a 2-a va conţine în antet informaţii privind codul de înregistrare în scopuri de TVA, perioada aferentă şi numărul paginii.

a) “Livrări intracomunitare de bunuri” – se înscrie suma totală a livrărilor intracomunitare de bunuri scutite de la plata taxei în condiţiile art. 294 alin. (2) lit. a) şi d) din Codul fiscal, pe fiecare cumpărător, pentru care exigibilitatea taxei ia naştere în luna calendaristică respectivă, inclusiv sumele din facturile pentru încasări de avansuri pentru livrări intracomunitare de bunuri, scutite.

b) “Livrări ulterioare de bunuri efectuate în cadrul unei operaţiuni triunghiulare” – se înscrie suma totală a livrărilor de bunuri efectuate în cadrul unei operaţiuni triunghiulare, prevăzute la art. 276 alin. (5) din Codul fiscal, efectuate în statul membru de sosire a bunurilor expediate sau transportate, pe fiecare beneficiar al livrării ulterioare ce are desemnat un cod T, şi pentru care exigibilitatea taxei ia naştere în luna calendaristică respectivă, inclusiv sumele din facturile pentru încasări de avansuri pentru livrările de bunuri efectuate în cadrul unei operaţiuni triunghiulare.

Se va completa doar de către cumpărătorul revânzător prevăzut la art. 276 alin. (5) din Codul fiscal.

c) “Achiziţii intracomunitare de bunuri” – se înscrie suma totală a achiziţiilor intracomunitare de bunuri, pe fiecare furnizor, pentru care persoana impozabilă, care depune declaraţia, este obligată la plata taxei conform art. 308 din Codul fiscal şi pentru care exigibilitatea taxei intervine în luna calendaristică respectivă, inclusiv sumele din facturile primite pentru plăţi de avansuri pentru achiziţii intracomunitare de bunuri.

d) “Prestări intracomunitare de servicii” – se înscrie suma totală a prestărilor de servicii pentru care se aplică prevederile art. 278 alin. (2) din Codul fiscal, altele decât cele scutite de TVA în statul membru în care acestea sunt impozabile, pe fiecare client în parte, stabilit în Uniunea Europeană, pentru care exigibilitatea taxei ia naştere în luna calendaristică respectivă. Nu vor fi declarate prestările de servicii prevăzute la art. 278 alin. (2) din Codul fiscal dacă beneficiarul serviciului este o persoană impozabilă care nu este stabilită pe teritoriul Uniunii Europene.

e) “Achiziţii intracomunitare de servicii” – se înscrie suma totală a achiziţiilor intracomunitare de servicii pentru care se aplică prevederile art. 278 alin. (2) din Codul fiscal, altele decât cele scutite de TVA, pe fiecare prestator în parte, care este stabilit în Uniunea Europeană, pentru care exigibilitatea taxei intervine în luna calendaristică respectivă. Nu vor fi declarate prestările de servicii prevăzute la art. 278 alin. (2) din Codul fiscal, dacă prestatorul serviciului este o persoană impozabilă care nu este stabilită pe teritoriul Comunităţii.

f) “Livrări intracomunitare de bunuri efectuate în cadrul regimului special pentru agricultori” – se înscrie suma totală a livrărilor intracomunitare de bunuri prevăzute la art. 315^1 alin. (8) lit. c) şi d) din Codul fiscal, pe fiecare cumpărător, pentru care exigibilitatea taxei ia naştere în luna calendaristică respectivă, inclusiv sumele din facturile pentru încasări de avansuri pentru astfel de livrări intracomunitare de bunuri.

Coloana “Ţara” – codul ţării care a emis codul de înregistrare în scopuri de TVA al clientului/furnizorului/ prestatorului sau codul statului membru care ar fi trebuit să emită acest cod de înregistrare în scopuri de TVA, dar din diverse motive acesta ori nu a fost emis ori nu a fost comunicat.

Coloana “Cod operator intracomunitar” – trebuie introdus fără spaţii, virgule sau puncte şi se completează astfel:

– în cazul livrărilor intracomunitare de bunuri (L) efectuate din România – codul de identificare în scopuri de TVA al persoanei care achiziţionează bunurile în alt stat membru decât România, pe baza căruia furnizorul din România i-a efectuat o livrare intracomunitară scutită de TVA conform art. 294 alin. (2) lit. a) şi d) din Codul fiscal;

– în cazul livrărilor ulterioare de bunuri efectuate din România în cadrul unei operaţiuni triunghiulare (T) – codul de identificare în scopuri de TVA al persoanei beneficiare a livrării ulterioare, din al treilea stat membru, pe baza căruia cumpărătorul revânzător din România i-a efectuat livrarea ulterioară;

– în cazul achiziţiilor intracomunitare de bunuri, achiziţiilor intracomunitare asimilate prevăzute la art. 273 alin. (2) lit. a) din Codul fiscal care urmează transferurilor scutite, achiziţiilor efectuate de beneficiarul livrării ulterioare în cadrul unei operaţiuni triunghiulare (A) efectuate în România – codul de identificare în scopuri de TVA din alt stat membru atribuit furnizorului care efectuează livrarea intracomunitară;

– în cazul prestărilor intracomunitare de servicii (P) – codul de identificare în scopuri de TVA al persoanei care primeşte serviciile în alt stat membru decât România pe baza căruia prestatorul din România i-a prestat servicii prevăzute de art. 278 alin. (2) din Codul fiscal, altele decât cele scutite de TVA în statul membru în care acestea sunt impozabile;

– în cazul achiziţiilor intracomunitare de servicii (S) – codul de identificare în scopuri de TVA din alt stat membru atribuit prestatorului sau, după caz, doar codul statului membru în care este stabilit prestatorul serviciilor, în cazul în care prestatorul nu este identificat în scopuri de TVA, dar există indicii suficiente pentru a considera că este o persoană impozabilă;

– în cazul livrărilor intracomunitare de bunuri efectuate în cadrul regimului special pentru agricultori (R) efectuate din România – codul de identificare în scopuri de TVA al persoanei care achiziţionează bunurile în alt stat membru decât România, pe baza căruia furnizorul din România i-a efectuat o livrare intracomunitară de bunuri prevăzută la art. 315^1 alin. (8) lit. c) şi d) din Codul fiscal.

Coloana “Tipul operaţiunii”:

L – pentru livrări intracomunitare de bunuri către alte state membre;

T – pentru livrări în cadrul unei operaţiuni triunghiulare;

A – pentru achiziţii intracomunitare de bunuri, achiziţii care urmează transferurilor scutite, achiziţii efectuate de beneficiarul livrării ulterioare în cadrul unei operaţiuni triunghiulare din alte state membre;

P – pentru prestările intracomunitare de servicii;

S – pentru achiziţii intracomunitare de servicii;

R – livrări intracomunitare de bunuri efectuate în cadrul regimului special pentru agricultori.

Coloana “Baza impozabilă” – valoarea tranzacţiei/tranzacţiilor efectuate în perioada de raportare cu respectivul client/furnizor (baza impozabilă pentru calculul TVA stabilită potrivit prevederilor art. 286-288 şi 290 din Codul fiscal).

Alte informatii suplimentare:

1. Pentru achiziţii intracomunitare de bunuri taxabile în România, în cazul în care furnizorul nu comunică un cod valabil de TVA, dar bunurile sunt transportate de pe teritoriul unui stat membru al Uniunii Europene, achiziţia se declară în declaraţia recapitulativă astfel:

Coloana “Ţara” – codul ţării membre din care s-a efectuat livrarea intracomunitară.

Coloana “Cod operator intracomunitar” – nu se va înscrie nimic.

Coloana “Denumire/Nume, prenume operator intracomunitar” – se va înscrie denumirea/nume, prenume al furnizorului care a emis factura.

Coloana “Tipul operaţiunii” – se va înscrie “A”.

Coloana “Baza impozabilă” – valoarea tranzacţiei/tranzacţiilor efectuate în perioada de raportare cu respectivul furnizor (baza impozabilă pentru calculul TVA stabilită potrivit prevederilor titlului VI din Codul fiscal).

2. Pentru livrările intracomunitare de bunuri efectuate către clienţi nestabiliţi în Uniunea Europeană şi care au desemnat un reprezentant fiscal în Uniunea Europeană sau către clienţi stabiliţi în Uniunea Europeană, înregistraţi prin reprezentant fiscal în statul membru în care efectuează achiziţia intracomunitară de bunuri, la rubrica “Denumire operator intracomunitar” va fi înscrisă denumirea clientului (nu a reprezentantului fiscal), iar la rubrica “Cod operator intracomunitar” va fi înscris codul de înregistrare în scopuri de TVA atribuit persoanei străine prin reprezentant fiscal.

3. Pentru achiziţiile intracomunitare de bunuri care provin de la un furnizor nestabilit în Uniunea Europeană şi care a desemnat un reprezentant fiscal în statul membru în care începe transportul bunurilor sau care provin de la un furnizor stabilit în Uniunea Europeană, înregistrat prin reprezentant fiscal în statul membru din care efectuează livrarea intracomunitară de bunuri, la rubrica “Denumire operator intracomunitar” va fi înscrisă denumirea furnizorului (nu a reprezentantului fiscal), iar la rubrica “Cod operator intracomunitar” va fi înscris codul de înregistrare în scopuri de TVA atribuit persoanei străine prin reprezentant fiscal.

Similar se procedează şi în situaţia în care furnizorul nestabilit în Uniunea Europeană nu şi-a desemnat un reprezentant fiscal în statul membru în care începe transportul, dar prin aplicarea de către unele state membre a măsurilor de simplificare a declarării importurilor, respectiv o reprezentare globală de către o societate care poate fi, de exemplu, o societate de expediţie/transport, operatorul extracomunitar se consideră reprezentat fiscal de societatea respectivă.

Exemplu: O societate “A” dintr-un stat extracomunitar (X) vinde unei societăţi din România “B” bunuri. Bunurile sunt importate într-un stat membru al Uniunii Europene (Y) de către societatea de expediţie “C” şi apoi aceeaşi societate “C” declară în numele furnizorului “A” din statul extracomunitar (X) (dar sub propriul cod de TVA) livrarea intracomunitară a bunurilor din statul membru (Y) în România.

În astfel de situaţii se va considera drept reprezentant fiscal societatea de expediţie “C”. În declaraţia recapitulativă privind achiziţiile intracomunitare, la rubrica “Denumire operator intracomunitar” va fi înscrisă denumirea furnizorului, respectiv societatea “A” din statul extracomunitar (X), iar la rubrica “Cod operator intracomunitar” codul din statul membru (Y) al societăţii de expediţie “C” care a declarat livrarea intracomunitară.